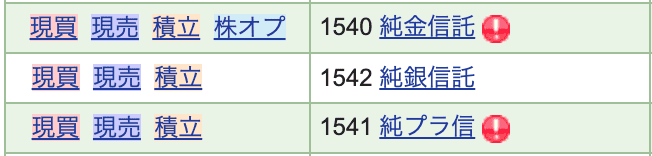

SBI証券で金、銀、プラチナのETFを購入しています。金ETFは、金価格に連動するように設計された上場投資信託で、現物を保有せずに金に投資できる人気商品です。インフレヘッジや資産分散の手段として、多くの投資家が活用しています。

本ゴールド推しの有名インフルエンサーの情報もまとめています。

ゴールドETF比較!314A・1540・1672・1328・2036

SBI証券では、NISA口座を利用することで国内外ETFの買付手数料が無料となります。これにより、コストを抑えた効率的な投資が可能です。金、銀、プラチナのETFは、それぞれ異なる特性を持ち、ポートフォリオの分散に役立ちます。

日本株

| 項目 | 【314A】iシェアーズ ゴールド | 【1540】純金上場信託 | 【1672】WisdomTree 金上場投資信託 | 【1328】NEXT FUNDS 金価格連動型上場投信 | 【2036】NEXT NOTES 金先物 ダブル・ブル(2倍) ETN |

|---|---|---|---|---|---|

| ティッカー | 314A | 1540 | 1672 | 1328 | 2036 |

| 上場市場 | 東証 | 東証 | 東証 | 東証 | 東証 |

| 通貨 | 円 | 円 | 円 | 円 | 円 |

| 売買単位 | 10口 | 1口 | 1口 | 1口 | 1口 |

| 信託報酬・Sponsor Fee | 年0.22%(税込) | 年0.44%(税込) | 年0.39% | 年0.55%(税込) | 年0.80%(管理費用) |

| 連動対象 | 金価格に連動 | 金地金1グラムあたりの現在価値 | LBMA規格の金地金 | 純金の国内価格(円建て) | 日経・JPX金レバレッジ指数(2倍・レバレッジ型) |

| NISA(ニーサ)枠 | 可 | 可 | 不可 | 可 | 不可 |

| 保管場所 | 信託銀行等で金地金を保管 | 日本国内で金現物を保管 | 海外保管(HSBC Bank plcなど) | 信託銀行等で保管(国内価格に連動) | ETNのため原資産の現物保管はなし(指標連動証券) |

| 流動性 | 新規上場で今後の出来高拡大に期待 | 国内金ETFとして出来高・流動性ともに高い | 1540より出来高は少なめ | 一般的な流動性 | レバレッジ型ETNで出来高・スプレッドの変動が大きい |

| 主なリスク要因 | 金価格変動、日本の制度・税制リスク | 金価格変動、日本の制度・税制・有事リスク | 金価格変動、日本市場+海外保管の二重構造 | 金価格変動、日本の制度・税制リスク | 金先物価格の変動、レバレッジ効果による価格変動拡大、発行体の信用リスク |

ゴールド(金)ETF(おすすめ)

SBI証券で購入できる日本上場の金ETFは以下の銘柄がおすすめです。コストパフォーマンスと流動性を重視して選定しました。

- 【314A】iシェアーズ ゴールド: ブラックロックが提供する金ETFで、2025年1月に東証に上場したばかりである。信託報酬は年率0.22%(税込)と低コストで、コストパフォーマンスに優れている。NISA成長投資枠にも対応しており、長期投資に適している。

- 【1540】純金上場信託: 三菱UFJ信託銀行が提供する金ETFで、金地金1グラムあたりの現在価値に連動する。信託報酬は年率0.44%(税込)で、金現物を国内で保有する仕組みである。流動性が高く、国内で金現物に裏付けのあるETFとして安心感がある。

- 【1672】WisdomTree 金上場投資信託: ロンドン地金市場協会(LBMA)の規格に準拠した金地金に投資するETFである。信託報酬は年率0.39%と低コストで、HSBC Bank plcが金地金を保管している。マーケットメイク制度の対象銘柄で、流動性も確保されている。

- 【1328】NEXT FUNDS 金価格連動型上場投信: 野村アセットマネジメントが運用する金ETFで、純金の国内価格(円建て)に連動する。信託報酬は年率0.55%(税込)で、NISA成長投資枠にも対応している。

金投資(株式市場)の身近な人の状況

— まろろん (@marorondaily) October 20, 2025

1️⃣含み益が少ない場合は1540を売って314Aに乗り換え

2️⃣含み益が膨れ上がってる長期保有者は放置

3️⃣これから投資する人は314Aとか425Aに積立

裏付けが気になる人は1540をプレミアム覚悟で買ってる。だいたいこんな状況。

1540 純金信託

— fukusukehino@50kg減達成からリバウンド中 (@fukusukehino) October 20, 2025

314A iSゴールド

1540は派手な乖離率アラート出たけど、

朝一の逃げ出し売りが終わったらグングン戻して

314Aと下げ幅大して変わらずのとこまで来てる。

みんな金現物欲しいんやなぁ。

sbiセレクトプランの三菱UFC純金ファンド(ファインゴールド)は1540:金の果実を投資対象にしてるのか

— たこ@釣りと投資 (@hiyoko_angler) October 19, 2025

1540は、金の値動きに連動する他商品(314A:iSharesゴールド等)と比べて、地金と交換できるというメリットはあるものの、10%程度割高になっているそう

今が利確チャンスに見える

最もおすすめ: 【314A】iシェアーズ ゴールド

信託報酬は年率0.22%(税込)と国内最安クラスで、NISA成長投資枠にも対応しているため、長期投資に最適です。ブラックロックという世界最大級の運用会社の信頼性も高く、コスト重視の投資家に適した選択肢です。

米国株や米国ETFは海外資産。

— ロニイ@投資家ドットコム (@ronniy_inc) October 26, 2021

為替の影響をかなり受けるため、可能であれば日本円ベースの資産に代替したほうがいいと思います

例えば、金に投資するならGLDやGLDMよりは純金上場信託(1540)、国債に投資するなら日本国債がオススメでしょう

資産の半分くらいは自国通貨で持つべきです。

この考え方には共感できます。

個人的には米国株を中心に投資していますが、為替リスクを考慮すると、日本円ベースの資産も持つべきだと考えています。円高局面では金ETFを売却して米国ハイテク株に資金をシフトできるため、柔軟な運用が可能です。日本株で魅力的な銘柄が見つからない場合、金ETFはリスク分散の観点から有効な選択肢となります。

ただし、ベース(メイン)にしているのは円ではなく、ドルです。

米国株

米国株式市場に上場している金ETFは、世界最大級の流動性を誇り、多くの投資家に利用されています。SBI証券では為替手数料を無料にできるサービスもあり、米国株ETFへの投資がしやすい環境です。

ゴールドETF比較表(SBI証券で購入可能な主要銘柄)

| 項目 | 【GLDM】SPDRゴールド・ミニシェアーズ・トラスト | 【GLD】SPDRゴールド・シェア | 【IAU】iシェアーズ ゴールド トラスト |

|---|---|---|---|

| ティッカー | GLDM | GLD | IAU |

| 上場市場 | NYSE Arca | NYSE Arca | NYSE Arca |

| 通貨 | 米ドル | 米ドル | 米ドル |

| 売買単位 | 1株 | 1株 | 1株 |

| 信託報酬・Sponsor Fee | 年0.10% | 年0.40% | 年0.25% |

| 連動対象 | 金現物に連動 | 金現物に連動 | 金現物に連動 |

| NISA(ニーサ)枠 | 可 | 可 | 可 |

| 保管場所 | 海外保管(主に金現物) | 海外保管(主に金現物) | 海外保管(主に金現物) |

| 流動性 | 高い | 世界最大級で非常に高い | 高い |

| 主なリスク要因 | 米ドル建て・為替リスク | 米ドル建て・為替リスク | 米ドル建て・為替リスク |

ゴールド(金)ETF(おすすめ)

米国の金ETFは信託報酬の低さと流動性の高さで選ぶのがポイントです。

- 【GLDM】SPDRゴールド・ミニシェアーズ・トラスト: ステート・ストリートが提供する金ETFで、信託報酬は年率0.10%と非常に低コストである。ニューヨーク証券取引所に上場しており、個人投資家でも少額から購入しやすい価格設定になっている。長期積立に適しており、NISA成長投資枠にも対応している。

- 【GLD】SPDRゴールド・シェア: 世界最大級の金ETFで、純資産総額と流動性が非常に高い。信託報酬は年率0.40%で、GLDMよりもやや高めだが、大口取引にも適している。

- 【IAU】iシェアーズ ゴールド トラスト: ブラックロックが運用する金ETFで、信託報酬は年率0.25%である。GLDと同様に高い流動性を持ち、世界中の投資家に利用されている。

最もおすすめ: 【GLDM】SPDRゴールド・ミニシェアーズ・トラスト

信託報酬が年率0.10%と業界最安水準で、個人投資家でも少額から購入しやすい価格設定が魅力です。長期積立投資を考えている方には、GLDMが最も適しています。流動性も十分にあり、NISA成長投資枠にも対応しています。

個別株(金鉱株)

| 項目 | 【HMY】ハーモニー・ゴールド・マイニング | 【NEM】ニューモント | 【AEM】アグニコ・イーグル・マインズ | 【KGC】キンロス・ゴールド | 【AU】アングロゴールド・アシャンティ |

|---|---|---|---|---|---|

| ティッカー | HMY | NEM | AEM | KGC | AU |

| 本社所在地 | 南アフリカ | 米国 | カナダ | カナダ | 英国(ロンドン)/米国(コロラド州) |

| 主な事業地域 | 南アフリカ、パプアニューギニア | 北米・南米など世界各地 | カナダなど北米 | 北米・南米など | アフリカ、南米、豪州など |

| 特徴 | 低コスト採掘が強み。金価格上昇時のレバレッジ効果が大きい | 世界最大級の金鉱会社。安定性と配当が魅力 | 高品質鉱山を多数保有。配当性向が高め | 中堅規模で効率的な経営。金価格上昇時の値上がり益を狙いやすい | 世界有数の金鉱会社。地域分散(アフリカ/南米/豪州)が強み |

| リスク・ボラティリティ | 株価ボラティリティは高め | 大手のため相対的に低め | 中程度 | 中程度〜やや高め | 中程度〜やや高め |

| 投資スタイル | ハイリスク・ハイリターン志向向け | 初めての金鉱株・長期保有向け | 配当も重視する投資家向け | 値上がり益と安定性をバランス良く求める投資家向け | 地域分散の金鉱株として中長期向け |

金価格に連動しながらも、企業業績により大きなリターンを狙える金鉱株も投資対象として人気です。ただし、ETFよりもボラティリティが高く、個別企業のリスクも伴うため、十分な分析が必要です。

主要な金鉱株(おすすめ)

- 【HMY】ハーモニー・ゴールド・マイニング: 南アフリカとパプアニューギニアで事業を展開する金採掘会社である。比較的低コストでの採掘が強みで、金価格上昇局面では大きなリターンが期待できる。株価のボラティリティは高いが、金価格に対するレバレッジ効果を狙う投資家に人気がある。

- 決算要点(2025/08 トレーディング・ステートメント): 生産量46,023kg(約1,479,671oz)。ガイダンス上限付近を達成。

- 【NEM】ニューモント: 米国最大級の金鉱会社で、世界中に採掘拠点を持つ。大手金鉱株として安定性が高く、配当も期待できるため、長期保有に適している。金価格の上昇局面では着実なリターンを提供してくれる銘柄である。

- 決算要点(2024通期/2025ガイダンス): 2024通期決算の公表と2025年ガイダンスを提示。規模と地域分散が強み。

- 【AEM】アグニコ・イーグル・マインズ: カナダの大手金鉱会社で、高品質な鉱山を多数保有している。配当性向が高く、インカムゲインも期待できる銘柄である。

- 決算要点(2024年Q2): フリーキャッシュフローが3四半期連続で過去最高。

- 【KGC】キンロス・ゴールド: カナダの金鉱会社で、北米を中心に事業を展開しています。中堅規模ながら効率的な経営で知られ、金価格上昇時の値上がり益を狙う投資家に適しています。

- 決算要点(2024通期): フリーキャッシュフロー13億ドル超、負債8億ドルを返済。

最もおすすめ: 【NEM】ニューモント

米国最大級の金鉱会社で、安定性と配当性向のバランスが優れています。金鉱株の中では比較的リスクが低く、長期保有に適した銘柄です。金価格上昇局面では着実なリターンが期待でき、初めて金鉱株に投資する方にも適しています。最近は決算もクリアしています。

ハイリターン狙い: 【HMY】ハーモニー・ゴールド・マイニング

ボラティリティは高いですが、金価格上昇時のレバレッジ効果を狙いたい方におすすめです。

金鉱株は金価格の上昇率以上に株価が上昇することがある一方、金価格が下落すると大きく値を下げるリスクもあります。ETFでの分散投資と組み合わせて保有することで、リスクとリターンのバランスを取ることが可能です。

ゴールド推しのインフルエンサー

ゴールド推しのインフルエンサーは次のような方々です。インフルエンサーのまとめ記事はこちらです。

売買のタイミングの参考になるでしょう。

tradetool@億り人 – 米国株投資さん

長期の資産防衛のためにゴールドとビットコインを多めに買ったので、個別株はもう少し攻めたPFにしてもいいのではと思い始めている。

— tradetool@億り人 – 米国株投資 (@tradetool1) October 6, 2025

近々でPFの見直しを実施するかも。 https://t.co/Xh1dutnmWh

tradetoolさんは米国のITやハイテク株に投資に精通したインフルエンサーで、ゴールド投資についても有益な情報を発信されており参考にしています。

シバイヌおやびんさん

金と銀はマジで暴走列車だね

— シバイヌおやびん(投資系VTuber) (@yasutaketin) October 16, 2025

SQでもまたがないと変化はなさそう

シバイヌおやびんさんはどちらかというとイーサリアムの言及が多いですが、ゴールド投資についても発信しています。特に売りのタイミングが参考になります。

みくかぶさん

日本株のみ(昨日まで)

— みくかぶ🦋専業投資家👼 (@miku919191) October 17, 2025

中身はほぼ日本株じゃない気がw SBGも中身は海外企業だらけだし pic.twitter.com/JmEb0FqGNd

週末に利確して減らしておいて良かった😮💨

— みくかぶ🦋専業投資家👼 (@miku919191) October 20, 2025

この値動きのおかしさどうにかならないのかな https://t.co/t5CcTzkE8G pic.twitter.com/4uPvDHOPFQ

みくかぶさんは情報収集が早く、目ざといインフルエンサーです。

東大ぱふぇっとさん

ゴールド先物、一瞬だけ4000ドルにタッチしてるね✨️

— 東大ぱふぇっと🐰20代で億り人達成🇺🇸米国株投資 (@utbuffett) October 7, 2025

ゴールドを持ってる人たちおめでと〜🐰

なお私は今見たら2億円ゴールド持ってた pic.twitter.com/47wHXjhv18

1540やGLDMを選んでいる理由や、ゴールド投資方法の詳しい比較は以下記事で!

— 東大ぱふぇっと🐰20代で億り人達成🇺🇸米国株投資 (@utbuffett) March 6, 2025

(長くなっちゃうので、さすがにツイッターには書きにくかった)https://t.co/9e6xs69a6C

東大ぱふぇっとさんはゴールド派みたいですね。本も出版されています。

バフェット太郎さん

メモ:2000年から2024年までに各国の中央銀行がどれだけ金(ゴールド)保有量を増減させたかを示したチャート。

— バフェット太郎 (@buffett_taro) October 16, 2025

ロシア、中国、インド、トルコが金の保有量を増やしている pic.twitter.com/sAB55SBAhE

南ア金鉱株のHMYがぶっ飛んでる pic.twitter.com/GcZdY1L102

— バフェット太郎 (@buffett_taro) March 28, 2025

南ア金鉱株のHMYがぶっ飛んでる pic.twitter.com/GcZdY1L102

— バフェット太郎 (@buffett_taro) March 28, 2025

バフェット太郎さんとは投資方針が異なりますが、ゴールド投資については参考にしています。

ロバート・キヨサキさん(海外投資家)

ロバート・キヨサキ氏:

— saito0923 (@poponsssssai) October 8, 2025

米ドルの終焉?

私は金 GOLD 、銀 SILVER 、ビットコイン BTC 、イーサリアム ETH の保有を増やしています。

米ドルを貯める人は負け組です。

勝者になりましょう。

気をつけて。 https://t.co/Ns8aS9WE8z

2035年のゴールド シルバー ビットコイン イーサリアムの予測がすごいことになった✨ プロたちの超強気予想だけをまとめてみたよ💖

— あおい🧜♀️マイペース投資家🔱 (@Aoi_Bull_Market) December 7, 2025

💛 ゴールド JPモルガン 堅実に2倍の$8,000💰 インフレ対策の王道だね👑

🩶 シルバー ロバート・キヨサキ まさかの$500🚀 今一番割安で狙い目かも⁉️

🧡 ビットコイン… pic.twitter.com/5ZbJoAEB5S

ロバート・キヨサキさんは「金持ち父さん貧乏父さん」の著者です。大昔、本屋で立ち読みしました。

テスタさん

そういえば今週ついに金買いました❗️

— テスタ (@tesuta001) January 12, 2025

(ETFですが)

言い出した数年前から2倍以上になって、ようやくなのですけど

まぁその資金は株で同じように増えたので

数年前に買ってても同じだったということで🙆♂️🙆♂️🙆♂️

オルカンに続き資産PFのリスク減少化を進めております🙆♂️ pic.twitter.com/QVXIsbH7so

スーパー長期ほったらかし口座 定期的観察その9

— テスタ (@tesuta001) October 16, 2025

アメリカ株 518,958,676(前490,419,062)

オルカン 230,818,132(前213,690,467)

S&P500 135,434,927(前125,200,707)

金ETF 361,226,000 (前239,851,500)

井村ファンド 265,420,000(前247,320,000)

総計900,000,000→1,511,857,735… https://t.co/PvWzd0hOUz

定期的観察①

— テスタ (@tesuta001) January 25, 2025

アメリカ株 大型のみ配当は再投資

オルカン

金ETF

井村ファンド

投資金額は全てそれぞれ約2億🙆♂️

アメリカ株のみ6年くらい経過してて

他は全て最近スタート

注意事項⚠️

これらは全てメインの投資でなく資産の一部をリスクヘッジとして分散してる口座です… https://t.co/BwztWEnWBs pic.twitter.com/SJYn5VES81

テスタさんは日本の著名な個人投資家で、ゴールド投資も実践されています。株式トレードで知られる一方で、ポートフォリオの一部として金も保有しており、リスクヘッジの重要性を示唆しています。

田端信太郎さん

田端さんの「消去法でゴールドを選ぶ」という考え方に共感できます。ドルも円も信頼性が低下しており、ヨーロッパの通貨も不安定な中で、実物資産であるゴールドが選択肢になるという論理です。

高橋ダンさん

高橋ダンさんはゴールド投資に関する書籍を出版しており、YouTubeでも積極的に情報発信しています。

ウォーレン・バフェットさんは金否定派?

ウォーレン・バフェットさんは長年にわたり金投資に否定的な立場を取ってきました。「金は輝くだけで役に立たず、何かを生み出すものではない」と公言し、配当や利息を生まない非生産的資産として批判してきました。株式のように収益を生み出す資産こそが真の投資対象であるという信念を持っています。

しかし2020年、新型コロナウイルスのパンデミック下で、バフェット氏率いるバークシャー・ハサウェイが金鉱株のバリック・ゴールドを約5億6400万ドル分購入し、市場に衝撃を与えました。金融緩和による通貨価値の不安や、未曽有の財政出動の将来的な影響を懸念したためと見られています。ただし、この投資は短期間で大部分を売却しており、金に対する基本的な姿勢は変わっていないと考えられます。

ゴールドが下落する原因

ゴールドは戦争(関税の争いなども含む)などが終わり、情勢が安定すると下落する傾向があります。金価格が下落する主な要因は以下の通りです。

- 米ドル高: 金は米ドル建てで取引されるため、米ドルが上昇すると相対的に金の魅力が低下し、価格が下落する傾向がある

- 金利上昇: 金利が上昇すると、利息のつかない金よりも債券などの金利商品が魅力的になり、金価格は下落しやすい

- 地政学リスクの低下: 国際的な緊張が緩和されると、安全資産としての金の需要が減少し、価格が下がる

- 経済の安定・成長: 経済が安定し、株式市場が好調な時期は、リスク資産への投資が増え、金への投資が減少する

- インフレの終息: インフレが収まると、インフレヘッジとしての金の需要が減り、価格が下落する

- 供給過多: 金の生産量が増加し、供給が需要を上回ると価格が下がる

- 中央銀行の金売却: 各国の中央銀行が金を売却すると、供給が増え、価格が下落する要因となる

過去の事例では、米ソ冷戦の緊張緩和時やリーマンショック直後の一時的な下落などが挙げられます。ただし、米ドル高と金価格上昇が同時に起きることもあり、複数の要因が複雑に絡み合って価格が決まることに注意が必要です。

ゴールドが上昇する原因

ゴールドは政府や通貨への信用が低下し、不安が高まると上昇する傾向があります。金価格が上昇する主な要因は以下の通りです。

- インフレ懸念: 物価上昇が進むと、実物資産である金の価値が相対的に高まり、インフレヘッジとして需要が増加する

- 地政学リスクの高まり: 戦争、テロ、政治不安などのリスクが高まると、安全資産としての金への逃避需要が増える

- 金利低下: 政策金利が引き下げられると、金利のつかない金の機会費用が減少し、金投資の魅力が高まる

- 米ドル安: 米ドルが下落すると、ドルの代替資産として金の魅力が高まり、価格が上昇する

- 中央銀行の金購入: 中国をはじめとする各国の中央銀行が外貨準備として金を購入すると、需要が増加し価格が上昇する

- 経済不安・金融危機: リーマンショックのような金融危機や景気後退局面では、安全資産として金が買われる

- 株式市場の下落: 株価が大きく下落すると、リスク回避のために金への資金シフトが起きる

- 円安進行(国内金価格の場合): 円安が進むと、ドル建ての金価格が円換算で高くなり、国内金価格が上昇する

2022年以降は、世界的なインフレ懸念、ロシア・ウクライナ情勢などの地政学リスク、中国など新興国の中央銀行による旺盛な金購入が金価格を押し上げる要因となっています。2024年には過去最高値を更新し、依然として上昇トレンドが継続しています。

金価格は経済情勢や地政学リスクに大きく影響されるため、複数の情報源から総合的に判断することが重要です。

ゴールドはiDeCoで買える?(純金上場信託)

SBI証券のiDeCoでは「三菱UFJ 純金ファンド」が購入できます。詳しくはこちらの記事をご覧ください。

ご参考になれば幸いです。

コメント